Страховой полис ОСАГО: что это такое и от чего защищает?

![]()

Абсолютно каждый водитель, приобретая собственный автомобиль, знакомится с процедурой страхования транспортного средства. Обязательное автострахование ОСАГО регулируется на законодательном уровне. Основные требования утверждены в Федеральном законе Российской Федерации от 25 апреля 2002 года № 40-ФЗ. Если водитель становится виновником дорожно-транспортного происшествия, становится понятно для чего нужна страховка автомобиля — с помощью ОСАГО водитель может покрыть материальные убытки потерпевшей стороны за счет средств страховой компании.

Что такое полис ОСАГО

Страховка ОСАГО — это полис, являющийся юридическим документом и защищающий имущественные интересы водителя и собственника автомобиля. Расшифровка аббревиатуры «ОСАГО» обозначает «обязательное страхование автогражданской ответственности».

На законодательном уровне еще с 2000 года в Государственную думу были представлены на рассмотрение законопроекты, регулирующие страховую деятельность в отношении автогражданской ответственности. Потребовалось несколько лет, чтобы окончательно сформировать и утвердить федеральный закон. 1 июля 2003 года введен в действие закон об ОСАГО в России (Федеральный закон от 25 апреля 2002 года № 40-ФЗ). Именно с 2003 года ОСАГО стало обязательным. На протяжении более 10 лет в закон вносятся изменения, статьи адаптируются к смежным законодательным актам и текущей ситуации на рынке страхования.

ОСАГО дает автовладельцу гарантию выплаты компенсации в случае возникновения ДТП. Компенсируются материальные затраты на ущерб, доставленный:

- транспортному средству;

- имуществу;

- здоровью и жизни иных лиц.

Таким образом, водителю-виновнику не придется оплачивать из собственного «кармана» расходы на ремонт машины или лечение людей, потерпевших в дорожно-транспортном происшествии.

Если причиной аварии является другой водитель, то вам будет возмещен ущерб из средств страховой организации, даже при отсутствии полиса ОСАГО у виновника происшествия.

Что такое Е-ОСАГО

Кроме стандартного полиса автовладелец может воспользоваться услугой «Электронное ОСАГО». Такая возможность появилась в 2015 году и действует по настоящий момент. Простым языком, водитель может оформить полис ОСАГО в режиме онлайн через сайт страховой компании. Нет необходимости отстаивать очереди и тратить время на посещение офиса организации. Достаточно заполнить заявку на сайте выбранной компании. Менеджер проверит указанные сведения и, если все в порядке, вышлет реквизиты для оплаты на адрес электронной почты, оставленный в заявке.

Оплатить страховку можно безналичным расчетом. После этого, собственник транспортного средства получит ссылку на скачивание Е-ОСАГО.

Электронный вариант полиса абсолютно идентичен бумажному. Договор страхования также подписывается в онлайн-режиме. Желательно распечатать полис на бумажном носителе. Однако, его наличие «на руках» не является правонарушением, и любой сотрудник ГИБДД при проверке документов может сделать моментальный запрос через базу.

Электронный вариант полиса ОСАГО:

Кто такой страхователь в полисе ОСАГО

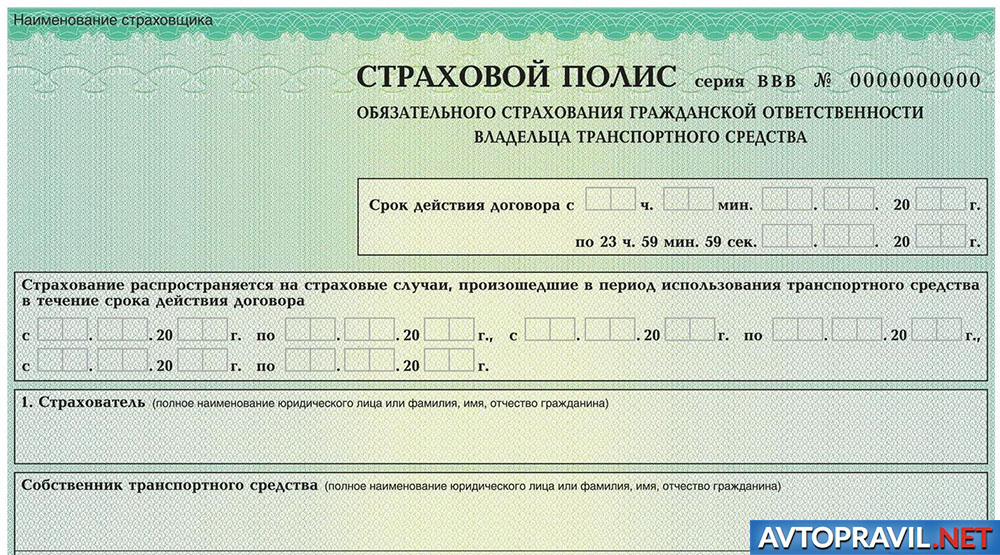

Страховой полис имеет две строки для указания сведений о страхователе и собственнике транспортного средства. Наиболее часто владелец автомобиля становится его страхователем. Однако, возникают случаи, когда «на бумаге» владельцем машины является супруг, а находится автомобиль в постоянном пользовании у жены. Супруге удобнее сделать страховку самостоятельно и тогда, страхователь и собственник могут быть разными лицами. Страхователю понадобится предоставить в страховую компанию доверенность на управление транспортным средством, выданную владельцем машины.

Кроме доверенности страхователь обязан предоставить следующие документы:

- собственный паспорт;

- водительские права;

- паспорт транспортного средства, подтверждающий постановку на учет;

- действующий талон технического осмотра автомобиля.

Данные о страхователе и собственнике автомобиля заполняются в двух разных строках:

Кто такой страховщик

Страховщиком является страховая компания, выдающая полисы ОСАГО с целью защиты имущественных интересов водителей. Данный документ является платным. Его стоимость регулируется и рассчитывается согласно законодательным требованиям. Оформить полис можно не только напрямую в страховой компании, но и через косвенных представителей:

- страховых агентов;

- брокеров.

Страховые агенты, как правило, представляют услуги конкретной компании-страховщика. Стоимость такого полиса немного дороже, так как агент берет комиссию за работу. Водитель получает преимущество в виде экономии личного времени. Агент может подъехать в удобное для клиента место и время для заключения договора страхования.

Брокеры представляются услуги сразу нескольких страховых компаний и у страхователя появляется возможность выбора более выгодного по стоимости полиса.

Какие существуют виды страхования автомобилей

Большинство граждан знает, что ОСАГО — обязательная страховка. Однако, существуют и другие виды автострахования в России, которые относятся к категории добровольного страхования. «Дополнительные» страховки на машину бывают следующих видов:

ДСАГО представляет собой дополнительное страхование к стандартному полису ОСАГО. Такой «расширенный пакет» позволяет получить больший размер выплат. Полисы могут быть оформлены в разных страховых компаниях, но на один и тот же срок действия, а также на одно транспортное средство. Максимальный размер выплаты и стоимость тарифа зависит от условий конкретной страховой организации. Обычно такой «предел» составляет не более 3 000 000 рублей. ДСАГО покрывает ущерб, нанесенный жизни и здоровью третьих лиц, а также их имуществу.

КАСКО рассчитан на покрытие широкого спектра рисков, но не имеет отношения к гражданской ответственности. КАСКО возмещает убытки материального характера, нанесенные имуществу: угон автомобиля, повреждения любого характера, включая стихийные бедствия или иные обстоятельства. Несмотря на то что КАСКО не является обязательным видом страхования, если машина приобретена за счет кредитных средств, полученных в банке, собственнику придется оформить КАСКО.

Полное страхование автомобиля позволяет получить максимальные выплаты не только при получении ущерба в случае дорожно-транспортного происшествия, но и в случае угона или повреждения транспортного средства другими способами.

Зачем нужно ОСАГО, если платит виновник

Основная цель получения полиса ОСАГО — страхование собственной гражданской ответственности на случай возникновения аварии на дороге. Если вы станете виновником дорожно-транспортного происшествия, в результате которого потерпевшая сторона получит материальный или физический ущерб, страховая компания оплатит данные расходы в пределах утвержденных сумм. Таким образом, обе стороны получают гарантии: виновник — сохранение личных денежных средств, потерпевший — возмещение ущерба здоровью и имуществу.

Страховка ОСАГО на машину включает в себя следующие компенсационные выплаты:

- ремонт автомобиля;

- покупку запчастей;

- лечение потерпевшего;

- оплату ремонта имущества потерпевшей стороны;

- расходы на погребение погибших.

Если в аварии виноваты обе стороны, то каждая из них может претендовать на возмещение ущерба в размере не более 50% от рассчитанной суммы.

Новое в страховании ОСАГО

С момента вступления в силу Федерального закона Российской Федерации от 25 апреля 2002 года № 40-ФЗ правовой акт претерпел значительное количество изменений и правок. Одним из главных требований к водителям является наличие действующего полиса ОСАГО. Если водитель автомобиля не оформил данный документ, при остановке сотрудником ГИБДД ему будет выписан штраф в размере 800 рублей. Если полис оформлен и является действующим, но заполнен некорректно либо забыт дома, сотрудник ГИБДД выпишет штраф в размере 500 рублей.

С 1 ноября 2018 года изменился порядок наложения штрафной санкции за отсутствие полиса. Если раньше нерадивого водителя мог «поймать» только сотрудник ГИБДД, то по новым правилам нарушителя будут фиксировать роботизированные видеокамеры. Данные о регистрационном номере автомобиля будут автоматически переданы в базу данных, где произойдет сверка с наличием действующего полиса. Если такой документ отсутствует, собственник машины получит штраф по почте.

Важно! Для подтверждения данных сверка регистрационного номера транспортного средства будет проведена повторно, через 10 календарных дней после получения информации о нарушении.

Будет ли увеличение стоимости ОСАГО в 2024 году

Размер ОСАГО в 2024 году будет увеличен на 20% в отношении минимальной и максимальной цены. С 1 сентября 2019 года страховые компании получат возможность увеличивать начальную и конечную ставку базового тарифа на 30%.

Максимальные размеры тарифов, коэффициенты, а также порядок их использования страховыми компаниями утверждены в Указании Центрального Банка России от 04 декабря 2018 года № 5000-У. Данный документ был зарегистрирован в Министерстве Юстиции РФ 29 декабря 2018 года и можно скачать по ссылке ниже.

Скачать Указание ЦБ РФ

базовый тариф коэффициенты (повышающие или понижающие).

На стоимость полиса ОСАГО влияют следующие показатели:

- базовый тариф (цена «от и до»);

- город проживания (в расчет берется коэффициент, утвержденный правительством в зависимости от региона пребывания автовладельца);

- безаварийная скидка (коэффициент Бонус-Малус);

- возраст и стаж водителя;

- вид полиса (ограниченный или неограниченный);

- сезон использования автотранспортного средства;

- мощность двигателя машины;

- имеющиеся нарушения законодательства, касающегося страхования (в соответствии с коэффициентом).

Подорожание ОСАГО в 2024 году вызвано изменением базового тарифа и введением новых коэффициентов по возрасту и стажу автовладельца.

Условия страхования по ОСАГО

На стоимость полиса ОСАГО влияют не только коэффициенты, но и количество лиц, допущенных к вождению автомобилем. Обычно при заключении договора страхования специалист компании уточняет, какое количество водителей планируется допускать для внесения в страховку.

Страхователь может выбрать одно из следующих условий страхования:

- ограниченная страховка на автомобиль (до управления транспортным средством допускается некоторое число водителей);

- неограниченная страховка на машину (управлять автомобилем могут даже водители, не вписанные в страховку).

В первом случае стоимость страховки будет гораздо ниже, чем во втором. Однако, выбирать такой вариант следует только если страхователь планирует безраздельно управлять транспортным средством. К тому же не лишним будет большой водительский стаж и «безаварийная репутация».

Во втором случае при расчете стоимости полиса коэффициент будет максимальным, а итоговая цена значительно выше. Управлять автомобилем на законных основаниях смогут разные водители.

От чего защищает страховка ОСАГО

Обязательная автостраховка покрывает риски имущественного и физического характера.

В страховку ОСАГО входит компенсация следующих материальных затрат:

- оплата лечения водителю и/или пассажирам, получившим увечья;

- полис страхует от ущерба имущества, то есть ремонт и покупка автозапчастей будут компенсированы потерпевшей стороне;

- прочие виды материального ущерба, нанесенного потерпевшей стороне (повреждение конструкции, забора или другого объекта);

- ОСАГО покроет ущерб, нанесенный здоровью пешехода.

Возмещение ущерба по страховке распространяется на потерпевшего. Виновник аварии ремонтирует собственный автомобиль за счет личных денежных средств.

Сколько ущерба покрывает ОСАГО

При возникновении дорожно-транспортного происшествия потерпевшую сторону интересует вопрос о том, какую сумму ущерба покроет ОСАГО. В 2017 году произошли изменения в размерах страховых выплат в сторону увеличения.

Сумма покрытия ущерба при аварии составляет:

- для ремонта и восстановления автомобиля максимально может быть выплачено 400 000 рублей;

- компенсация вреда, нанесенного здоровью (телесные увечья) — не более 500 000 рублей.

В каждом конкретном случае размер выплаты определяется индивидуально, в зависимости от полученных повреждений. Если максимальной суммы выплаты недостаточно, чтобы полностью покрыть нанесенный ущерб, виновнику аварии придется компенсировать оставшуюся часть из собственных сбережений.

Что входит в страховой случай

При возникновении вопроса о выплате страховой суммы в учет берется понятие о том, является ли данный случай страховым. Ответственность по ОСАГО распространяется именно на случаи, связанные с дорожным движением.

Страховой случай по ОСАГО наступает при выполнении нескольких условий:

- наличие двух сторон: виновник аварии и потерпевший;

- участником дорожно-транспортного происшествия должен быть застрахованный автомобиль (страхуется не водитель, а конкретное транспортное средство).

Перечень страховых случаев ОСАГО регламентирован Федеральным законом Российской Федерации от 25 апреля 2002 года № 40-ФЗ.

Пример страхового случая: водитель засмотрелся, не заметил, как зажегся красный сигнал светофора и въехал в задний бампер впереди стоящей машины.

Нестраховые случаи по ОСАГО

Перечень нестраховых случаев по ОСАГО утвержден в статье 6 Федерального закона Российской Федерации от 25 апреля 2002 года № 40-ФЗ:

- вред автомобилю или имуществу водителя нанесен не транспортным средством, а человеком;

- в дорожно-транспортном происшествии участвует автомобиль, отличный от указанного в полисе;

- потерпевшим объектом является исторически-культурный объект, архитектурное наследие;

- не возмещается упущенная выгода и моральный ущерб;

- вред, нанесенный грузом, относящимся к категории риска (например, строительные материалы);

- получение ущерба во время погрузочно-разгрузочных работ.

Пример нестрахового случая: на парковке водитель открыл дверь и поцарапал краску на двери соседней машины. Данный случай не является страховым, так как нет дорожно-транспортного происшествия.

В каких страховых компаниях выгоднее приобрести ОСАГО

Законодательство регулирует стоимость полиса ОСАГО в рамках дозволенного «коридора». С 2019 года эти «рамки» сдвинулись на 20% в ту и в обратную сторону. Каждая страховая компания самостоятельно выбирает размер базового тарифа. Учитывая коэффициенты, используемые при расчете цены за ОСАГО, итоговый размер стоимости полиса у разных страховых компаний будет отличаться. Однако, цена является не единственным фактором, влияющим на выбор страховщика. Важно обратить внимание на надежность и репутацию компании.

ТОП-рейтинг страховых компаний в 2024 году:

- «Тинькофф-Страхование»;

- «Альфа-Страхование»;

- «Согласие»;

- «ЭРГО»;

- «БИН-Страхование»;

- «Ренессанс-Страхование»;

- «Зетта Страхование»;

- «Ингосстрах»;

- «INTOUCH»;

- «Югория».

Оформление полиса ОСАГО является ежегодной обязательной процедурой для каждого водителя. Выбор страховой компании должен опираться не только на стоимость страховки, но и на рейтинг организации. ОСАГО, полученный в надежной компании, позволит избежать финансовых проблем в случае возникновения дорожно-транспортного происшествия.

Ксения Крылова, публицист, журналист, автор сайта

Окончила Академию управления МВД РФ (44.07.01 Образование и педагогические науки, 2009 год). Основное направление профессиональной деятельности – публицистика, касающаяся вопросов автомобильного права и деятельности МВД в целом.

https://avtopravil.net/strahovoj-polis-osago.html