Примеры проводок по лизингу на балансе лизингополучателя и лизингодателя

Проводки по лизингу на балансе лизингополучателя — примеры проводок вы найдете ниже — являются актуальной информацией для бухгалтеров, столкнувшихся с такими операциями. В данной статье разберем бухгалтерский учет лизинга и распишем проводки наиболее распространенных случаев.

- Нормативная база и определение лизинга

- Пример расчета лизингового договора

- Проводки бухгалтерского учета у лизингополучателя, имущество на балансе лизингополучателя

- Выкуп лизингополучателем имущества, находящегося на его балансе

- Проводки лизингополучателя, если имущество на балансе лизингодателя

- Бухгалтерский учет договора лизинга у лизингодателя

- Особенности учета автомобиля в лизинге

- Комиссионный сбор по договору лизинга

Нормативная база и определение лизинга

Рассмотрим, как необходимо составлять проводки при лизинге, но для начала определимся, какими законами регулируется эта операция. Лизинг является финансовой арендой и описан в параграфе 6 гл. 34 ГК РФ, а также регламентируется законом «О финансовой аренде» от 29.10.1998 № 164-ФЗ. Бухгалтерский учет лизинговых операций осуществляется в соответствии с приказом Минфина России «Об отражении в бухгалтерском учете операций по договору лизинга» от 17.02.1997 № 15.

ВНИМАНИЕ! Приказ Минфина от 17.02.1997 №15 утрачивает силу с 01.01.2022. Начиная с этого периода, операции по учету лизинга нужно учитывать в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. приказом Минфина от 16.10.2018. Применять стандарт можно и раньше, прописав этот факт в учетной политике предприятия.

Если кратко описывать суть лизинга, то одна сторона сделки (лизингодатель) покупает у оговоренного продавца имущество для второй стороны сделки (лизингополучателя) и за эту услугу получает деньги, передавая имущество во владение лизингополучателю на определенный срок. По истечении этого срока имущество может быть выкуплено лизингополучателем.

Указанное имущество находится во владении лизингодателя и закреплено на его балансе. Однако условиями договора лизинга можно предусмотреть учет лизингового имущества и на балансе другой стороны сделки, то есть лизингополучателя.

Пример расчета лизингового договора

Полная сумма договора лизинга составляет 751 500,00 руб., в том числе НДС 20% — 125 250,00 руб. Первоначальный взнос (аванс) — 150 000,00 руб., в том числе НДС 20% — 25 000,00 руб. Срок лизинга — 2 года (24 месяца + последний месяц выплачивается выкупная стоимость), выкупная стоимость — 1 500,00 руб., в том числе НДС 20% — 250 руб. Ежемесячный платеж составляет (751 500,00 — 1 500 − 150 000,00) / 24 = 25 000,00 руб., в том числе НДС 20% — 4 166,67 руб.

О том, что такое выкупная стоимость предмета лизинга, читайте здесь.

Стоит отметить, что для договора лизинга нет единого стандарта, поэтому аванс также может засчитываться как первый ежемесячный лизинговый платеж или в счет нескольких ежемесячных лизинговых платежей. Эти условия должны быть четко прописаны в договоре лизинга.

В дальнейшем для описания проводок бухгалтерского учета будем пользоваться условиями из этого примера.

Проводки бухгалтерского учета у лизингополучателя, имущество на балансе лизингополучателя

Рассмотрим пример учета лизинга, если имущество находится на балансе лизингополучателя и его выкупная стоимость уплачивается отдельно в последний месяц лизинга.

В этом случае по лизингу проводки у лизингополучателя будут такими:

1. Предмет лизинга поступил к лизингополучателю:

| Дебет | Кредит | Сумма | Примечание |

| 08 | 76 «Арендные обязательства» | 626 250 | Лизинговое имущество принято к учету |

| 19 | 76 «Арендные обязательства» | 125 250 | Отражен входной НДС |

| 01 «Имущество в лизинге» | 08 | 626 250 | Предмет лизинга отражен в составе ОС |

2. С 1-го числа, следующего за месяцем поступления предмета лизинга, начисляется амортизация, проводкой

Дт 20 (23,25,26 и др.) Кт 02 «амортизация арендованного имущества»

Предположим, что срок полезного использования объекта лизинга — 60 мес. Тогда сумма ежемесячной амортизации составит 10 437,50 (626 250 / 60 мес.).

Проводки по амортизации ОС и варианты расчета амортизации см. здесь.

3. Поскольку по условиям примера по договору лизинга покупатель уплачивает первоначальный взнос, проводки будут следующие:

| Дебет | Кредит | Сумма | Содержание операции |

| 76 «Арендные обязательства» | 51 | 150 000 | Оплата первоначального взноса |

| 68 «НДС» | 76.ВА | 25 000 | Сумма НДС с аванса |

Сумму НДС можно принять к вычету по полученному авансовому счету-фактуре, а можно этого не делать. В таком случае, если выгоднее отложить вычет по НДС, проводку, выделенную полужирным курсивом, делать не нужно.

4. Ежемесячные проводки бухгалтерского учета лизинга на балансе лизингополучателя выглядят следующим образом:

| Дебет | Кредит | Сумма | Содержание |

| 76 «Арендные обязательства» | 76 «Задолженность по лизинговым платежам» | 25 000 | ежемесячный платеж учтен |

| 76 «Задолженность по лизинговым платежам» | 51 | 25 000 | ежемесячный платеж уплачен лизингодателю |

| 68 «НДС» | 19 | 4 166,67 | принят к вычету НДС в части лизингового платежа |

| 76 ВА | 68 «НДС» | 1 041,67 | Восстановлен НДС с уплаченного аванса (25 000 НДС, принятый к вычету по авансовому счету-фактуре / 24 мес.) |

Если НДС по авансовому счету-фактуре не был принят к вычету, то проводку, выделенную полужирным курсивом, делать не нужно.

Выкуп лизингополучателем имущества, находящегося на его балансе

Рассмотрим проводки по выкупу предмета лизинга.

| Дебет | Кредит | Сумма | Содержание |

| 76 «Аренндные обязательства» | 51 «Расчетные счета» | 1 500 | перечислена выкупная стоимость объекта лизинга |

| 68 «НДС» | 19 | 250 | НДС с выкупной стоимости принят к вычету |

| 02 «Амортизация арендованного имущества» | 02 «Амортизация ОС» | 250 500 | сумма накопленной амортизации (10 437,50 × 24 мес) |

| 01 «ОС» | 01 «Арендованное имущество» | 626 250 | объект основных средств переведен из арендованных в собственные |

Как уже было сказано в примере, также могут встречаться договоры, где сумма выкупа не выделена отдельно, а входит в ежемесячные лизинговые платежи. В таком случае появляется спорный вопрос о дате принятия НДС к вычету с выкупной стоимости: можно ли принимать НДС к вычету ежемесячно в полном объеме с лизинговых платежей или необходимо часть НДС принять к вычету только после выкупа лизингового имущества. Письма Минфина РФ от 15.11.2004 № 03–04–11/203 и от 09.11.2005 № 03–03–04/1/348 говорят о том, что НДС к вычету можно принимать в тех налоговых периодах, в которых лизинговые платежи уплачиваются. Таким образом, если в договоре не выделена выкупная стоимость предмета лизинга, проводки учета выкупа лизинга на балансе лизингополучателя будут аналогичны рассмотренному примеру, где выкупная стоимость выделена.

Об особенностях налогового учета договоров лизинга читайте в другой нашей статье.

Проводки лизингополучателя, если имущество на балансе лизингодателя

Рассмотрим тот же пример, но теперь предмет лизинга стоит на балансе лизингодателя.

| Дебет | Кредит | Сумма | Содержание |

| 001 «Арендованные ОС» | 751 500 | лизинговое имущество поставлено на учет за балансом | |

| 76 «Задолженность по лизинговым платежам» | 51 | 150 000 | уплачен первоначальный взнос |

| 68 | 76.ВА | 25 000 | выделен НДС с аванса |

| 20 (23,25. ) | 76 «Задолженность по лизинговым платежам» | 20 833,33 | ежемесячный платеж учтен в расходах |

| 19 | 76 «Задолженность по лизинговым платежам) | 4 166,67 | учтен НДС в части лизингового платежа |

| 76 «Задолженность по лизинговым платежам | 51 | 25 000 | авансовый платеж перечислен лизингодателю |

| 76 ВА | 68 «НДС» | 1 041,66 | восстановлен НДС с уплаченного аванса |

Если по авансовому счету-фактуре, выданному на предоплату по договору лизинга, не был поставлен НДС к вычету, то проводки, выделенные полужирным курсивом, делать не надо.

Амортизация в рассматриваемом случае не начисляется.

Далее выкуп предмета лизинга (в нашем случае первоначальная стоимость такова, что можно учесть предмет лизинга как МПЗ).

| Дебет | Кредит | Сумма | Содержание |

| 001 «Арендованные ОС» | 751 500 | списано лизинговое имущество с забалансового учета в связи с окончанием срока действия договора лизинга | |

| 76 «Арендные обязательства» | 51 | 1 500 | перечислена выупная стоимость лизингового имущества |

| 10 «Материалы» | 76 «Арендные обязательства» | 1 250 | принято к учету лизинговое имущество по выкупной стоимости в составе МПЗ |

| 19 | 76 «Арендные обязательства» | 250 | учтен НДС |

| 68 «НДС» | 19 | 250 | НДС с выкупной стоимости принят к вычету |

Бухгалтерский учет договора лизинга у лизингодателя

Рассмотрим пример проводок по лизингу на балансе лизингодателя. Пусть имущество, купленное для передачи в лизинг, находится на балансе лизингодателя. Цифры опять возьмем из приведенного выше примера.

Предположим, что объект лизинга был куплен лизингодателем за 450 000 тыс. руб. (в т.ч. НДС 75 000). срок полезного использования 60 мес. Амортизация начисляется линейным способом и составляет 6 250 руб. ((450 000 — 75 000) / 60 мес.)

Операции по покупке и вводу в эксплуатацию выглядят следующим образом:

03 «МЦ в организации»

Учет лизинговых платежей:

| Дебет | Кредит | Сумма | Содержание |

| 51 | 62 | 150 000 | поступил первоначальный взнос от лизингополучателя |

| 76 АВ | 68 «НДС» | 25 000 | выделен НДС с аванса |

| 51 | 62 | 25 000 | поступил ежемесячный платеж от лизингополучателя |

| 62 | 90 | 25 000 | отражена выручка в сумме ежемесячного платежа |

| 90 «НДС» | 68 «НДС» | 4 166,67 | начислен НДС |

| 68 «НДС» | 76 АВ | 1 041,67 | восстановлен НДС с предоплаты |

Теперь рассмотрим процесс выкупа лизингового имущества у лизингодателя, если он же является балансодержателем этого имущества.

| Дебет | Кредит | Сумма | Содержание |

| 51 | 62 | 1 500 | поступила на счет выкупная стоимость имущества |

| 02 | 03 | 150 000 | списана сумма начисленной амортизации |

| 91 | 03 | 225 000 | списана остаточная стоимость объекта лизинга (375 000 — 150 000) |

| 62 | 91 | 1 500 | учтен доход с выкупной стоимости |

| 91 | 68 «НДС» | 250 | начислен НДС с выкупной стоимости |

Рассмотрим учет у лизингодателя, если имущество учитывается на балансе лизингополучателя.

Приобретение, оплата и ввод в эксплуатацию не отличается от случая, когда балансодержателем является лизингодатель.

Начислять амортизацию по предмету лизинга не нужно — исходя из условий договора лизинга ее должен начислять лизингополучатель (п. 50 Методических указаний по бухгалтерскому учету основных средств).

Передачу объекта лизинга лихингополучателю, как правило, отражают в следующем порядке:

| Дебет | Кредит | Сумма | Содержание операции |

| 97 | 03 | 375 000 | объект лизинга передан на баланс лизингополучателю |

| 011 «ОС, сданные в аренду» | 375 000 | стоимость предмета лизинга отражена на забалансовом счете |

В этом случае затраты, учтенные на счете 97, могут быть признаны в расходах по обычным видам деятельности по мере признания доходов в виде лизинговых платежей путем обоснованного распределения между отчетными периодами (например, пропорционально признанным в доходах лизинговым платежам) (п. п. 5, 19 ПБУ 10/99 «Расходы организации»).

Проводка в периоде получения дохода будет следующая: Дт 20 (23,25. ) Кт 97.

Рассмотрим учет ежемесячных лизинговых платежей:

| Дебет | Кредит | Сумма | Содержание |

| 51 | 62 | 150 000 | поступил аванс |

| 62 | 90 | 150 000 | аванс признан в сумме доходов |

| 90 «НДС» | 68 «НДС» | 25 000 | начислен НДС |

| 20 | 97 | 75 000 | часть стоимости объекта лизинга признана в расходах пропорционально признанным доходам (150 000 × 100 / 750 000= 20% × 375 000) |

| 51 | 62 | 25 000 | поступил ежемесячный платеж на р/счет |

| 62 | 90 | 25 000 | доход признан в сумме лизингового платежа |

| 90 «НДС» | 68 «НДС» | 4 166,67 | начислен НДС |

| 20 | 97 | 12 500 | часть стоимости объекта лизинга признана в расходах пропорционально признанным доходам (25 000 × 100 / 750 000= 3,33% × 375 000) |

Выкуп лизингового имущества прописывается проводками:

| Дебет | Кредит | Сумма | Содержание |

| 62 | 90 | 1 500 | признан доход в сумме выкупной стоимости |

| 90 «НДС» | 68 «НДС» | 250 | начислен НДС |

| 20 | 97 | 75 000 | отражена не списанная на момент выкупа первоначальная стоимость предмета лизинга (12 500 × 24 — 375 000) |

| 51 | 62 | 1 500 | выкупная стоимость лизинга поступила на р/счет |

| 011 | 375 000 | объект лизинга списан с забаланса |

Если выкупная стоимость не выделена отдельно в договоре лизинга, то выкуп предмета лизинга, при условии выплаты всех платежей, оформляется единственной проводкой списания с забалансового счета 011 «Основные средства, сданные в аренду» в сумме затрат лизингодателя без НДС.

Особенности учета автомобиля в лизинге

Допустим, организация взяла автомобиль в лизинг и он находится на балансе лизингополучателя — проводки в этом случае аналогичны приведенным выше. Также, если балансодержателем лизингового автомобиля является лизингодатель, изменения в проводках не будет. То есть лизинговый автомобиль учитывается в целях бухгалтерского учета так же, как иное имущество. Добавляется лишь вопрос с уплатой транспортного налога, а также обязательного страхования ОСАГО и КАСКО.

Уплата транспортного налога по общему правилу осуществляется тем, на кого зарегистрировано авто. В случае с автомобилем, переданным по договору лизинга, условие уплаты транспортного налога прописывается в договоре лизинга. Проводки делает плательщик транспортного налога, согласно договору лизинга, вне зависимости от того, на чьем балансе находится лизинговое имущество.

Что касается уплаты обязательных страховых платежей, здесь также все зависит от условий договора. Чаще всего выплаты по ОСАГО и КАСКО включаются в состав лизинговых платежей равномерно на весь срок действия договора лизинга. Но может быть ситуация, когда лизингополучатель уплачивает эти платежи отдельно ежегодно или ежеквартально самостоятельно или через лизингодателя.

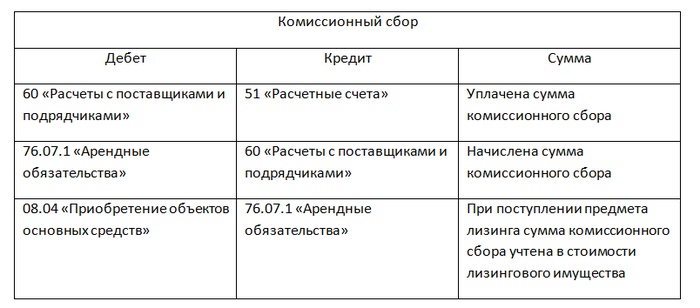

Комиссионный сбор по договору лизинга

Обычно лизингодатель взимает с лизингополучателя комиссионный сбор по договору лизинга. Сюда входит подготовка и оформление документов по сделке. В бухгалтерском учете этот сбор следует включить в первоначальную стоимость лизингового имущества, если предмет лизинга находится на балансе лизингополучателя. Проводки учета комиссионного сбора по договору лизинга у лизингополучателя будут следующими:

Если же предмет лизинга находится на балансе лизингодателя, то лизингополучатель проводит комиссионный сбор как обычные услуги от контрагента.

Для лизингодателя комиссионный сбор является доходом по обычным видам деятельности или прочим доходом и отражается на соответствующих счетах бухгалтерского учета вне зависимости от того, на чьем балансе будет учитываться лизинговое имущество.

Учет лизинга является одной из самых сложных операций в бухгалтерском учете в связи с обилием возможных ситуаций и нюансов в договорах финансовой аренды. Например, помимо описанных случаев, имущество, переданное по договору лизинга, может быть невыкупным, то есть возвратным, а также может быть выкуплено досрочно. В статье же рассмотрены основные случаи лизинга: бухгалтерский учет имущества как на балансе лизингодателя, так и на балансе лизингополучателя. Описаны возможные варианты уплаты выкупной стоимости — отдельно по окончании договора лизинга или же в составе ежемесячных лизинговых платежей. Дан разбор проводок для обеих сторон сделки.

Еще больше информации — в рубрике «Бухгалтерский учет» .

- Гражданский кодекс РФ

- Федеральный закон «О финансовой аренде (лизинге)» от 29.10.1998 № 164-ФЗ

- Приказ Минфина РФ от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга»

- Письмо Минфина РФ от 15.11.2004 № 04-04-11/203

- Письмо Минфина РФ от 09.11.2005 № 03-03-04/1/348

https://xn--h1apee0d.xn--p1ai/buhgalterskij-uchet/primery-provodok-po-lizingu-na-balanse-lizingopoluchatelya-i-lizingodatelya/